经过记者李新江

本周前四个交易日,上证指数和深证成指分别大幅下跌超过4%,公募基金连续加息正好在市场大跌之前。

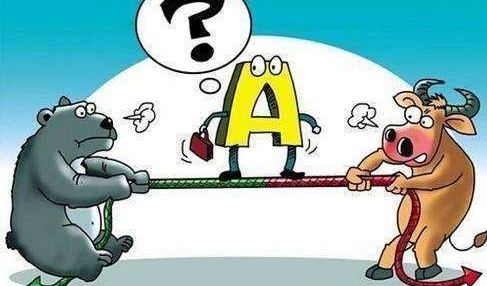

《每日经济信息》记者表示,随着本周市场大幅下跌,仓储公募基金扮演了相反的指标。 另外,面对实际降仓的压力,仓库达到天花板后减少仓库,很可能会影响“多杀多”的利润空,进一步冲击市场走势。

在大跌之前增加仓库

根据德圣基金研究中心仓库估算数据,包括金鹰、中海、信诚、国海、泰信等中小基金企业在内的部分基金从70%左右的仓储水平迅速上升到80%以上。 虽然这一估算数据可能有一定差异,但有迹象显示,许多基金在市场大跌之前决定加仓。

数据显示,3月16日~3月22日期间,股票走势基金平均仓位持续上涨。 比活跃股票基金加权平均仓位84.66%,比上周上涨1.55个百分点的私募股权混合基金加权平均仓位率为79.72%,比上周上涨1.31个百分点。 混合基金加权平均仓位为72.64%,较上周上涨1.75个百分点。 期间,沪深300指数基本持平,私募股权方向基金积极加息显著。

此外,前一周,基金企业也以自主补仓为主,3月9日~3月15日,股票走势明显上涨。 活跃股票基金加权平均仓位比为83.1%,环比回升1.36个百分点的股票混合基金加权平均仓位率为78.42%,环比上涨1.14个百分点。 混合基金加权平均仓位的70.88%配置,除被动仓位变化外,股偏方向基金积极加息同样突出。

在下跌中减少仓库

连续增仓后,本周公募基金在市场连续下跌的情况下减少了仓位。

根据德圣基金研究中心3月29日仓位测算数据,本周偏股方向基金平均仓位较上周明显下降。 比活跃股票基金加权平均仓位83.55%,比上周下降1.08个百分点的私募股权混合基金加权平均仓位率为77.94%,比上周下降1.69个百分点。 混合基金加权平均仓位为70.86%,比上周下降1.74个百分点。 期间沪深300指数下跌5.44%,被动减仓效果明显。 扣除被动仓位变化后,股偏方向基金的主动减持力较小。

从具体基金来看,本周基金操作的方向发生了逆转。 扣除被动仓位变化后,88只基金自愿仓位增幅超过2%,其中10只基金自愿仓位增幅超过5%。 另一方面,仓位减少基金数量较去年同期大幅增加,177只基金自愿仓位减幅超过2%,其中76只基金自愿仓位减幅超过5%。

落后于市场动向

从具体基金企业来看,本周部分操作风格灵活、市场反应敏感的基金减仓迅速的中银、长盛等旗下部分基金暂时减仓,融通、华安等旗下多家基金大幅减仓。 在大型企业中华夏旗下有多家基金大幅减少仓库,但其他企业基金的仓库基本稳定。

关于德圣基金的解体,从基金的操作来看,今年以来基金仓位的波段操作效果不太好,仓位操作明显滞后于市场,本周受市场下跌的拖累,仓位再次回落。 因为从战略角度看,经济仍处于下跌之路,但预期大幅下跌的可能性很低,股市底部有强劲支撑的本周没有出现恐慌抛售。 从长远的战略立场来说,逐渐提升仓库有相应的理由,但在短线增减仓库的操作时点上的选择没有明显意义。

标题:“大跌前加码跌了再减仓 公募基金又晚了一步”

地址:http://www.sunmeltd.com/sdcjks/2268.html